大牛证券app下载 日本国债收益率记录

发布日期:2024-08-30 21:56 点击次数:161

资料显示,美诺转债信用级别为“AA-”,债券期限6年(本次发行的可转债票面利率设定为:第一年为0.4%、第二年为0.6%、第三年为1.0%、第四年为1.5%、第五年为1.8%、第六年为2.0%。),对应正股名美诺华,正股最新价为11.66元,转股开始日为2021年7月20日,转股价为25.84元。

以上内容由本站根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

(原标题:日本国债收益率记录)

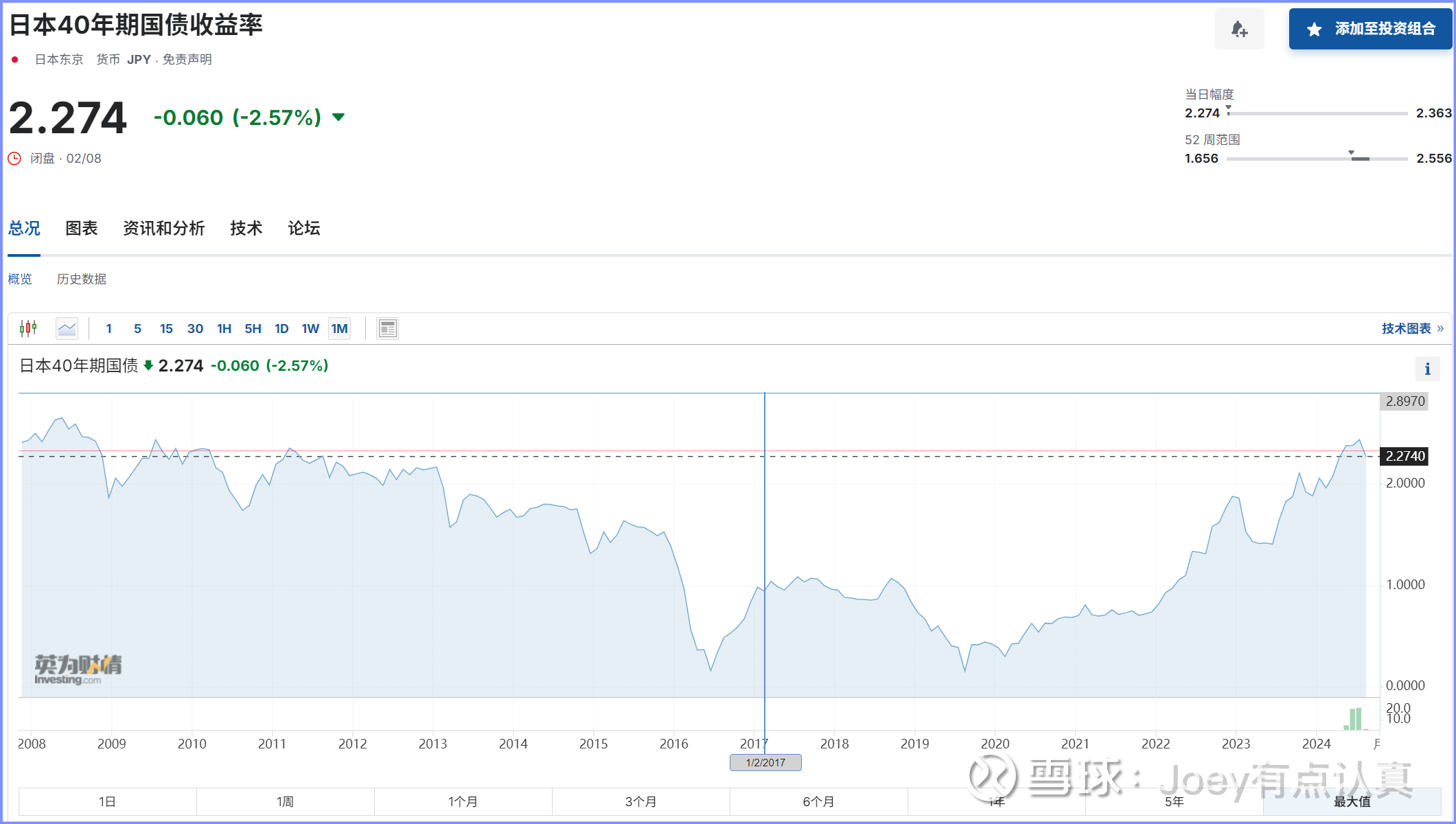

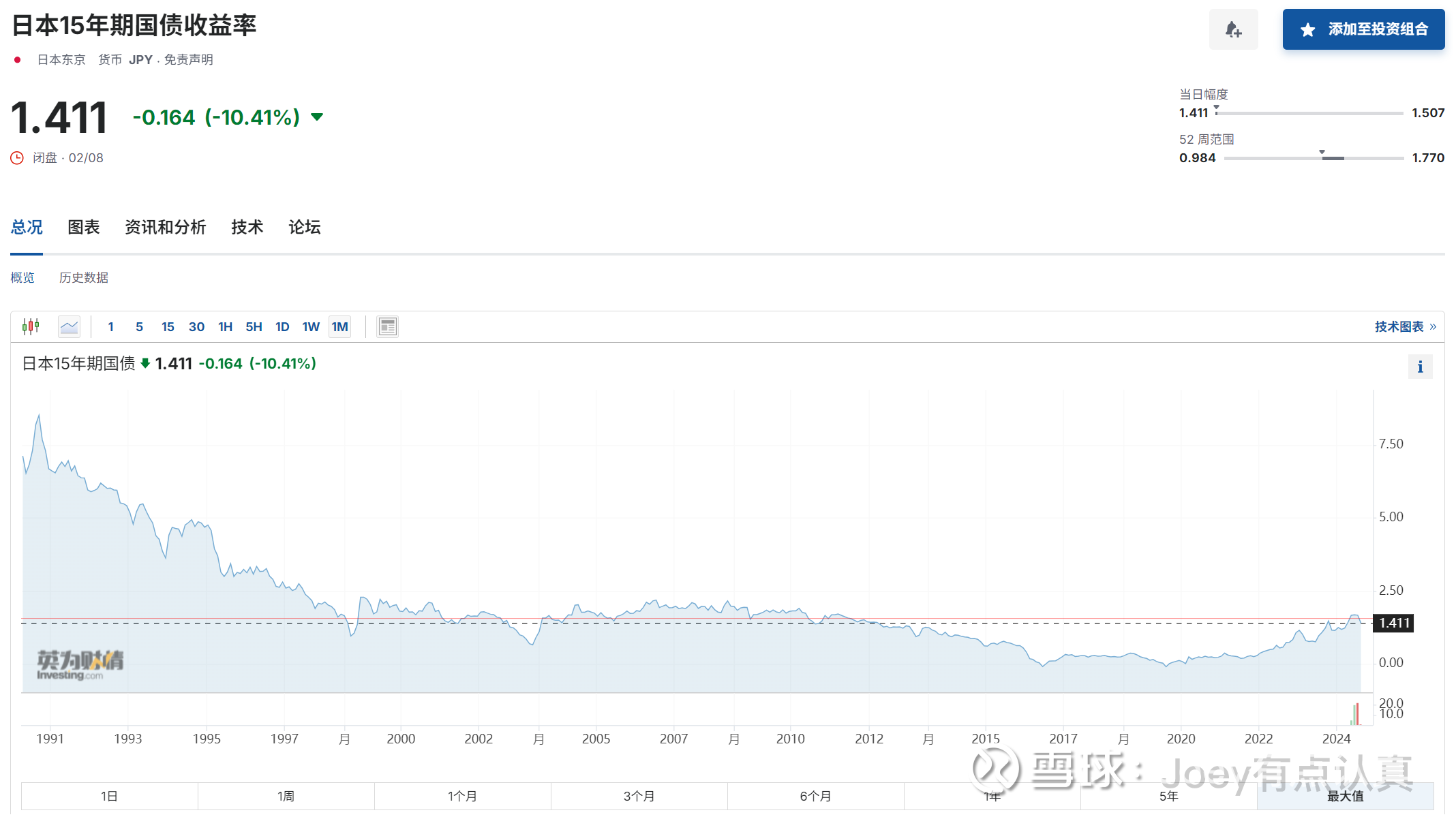

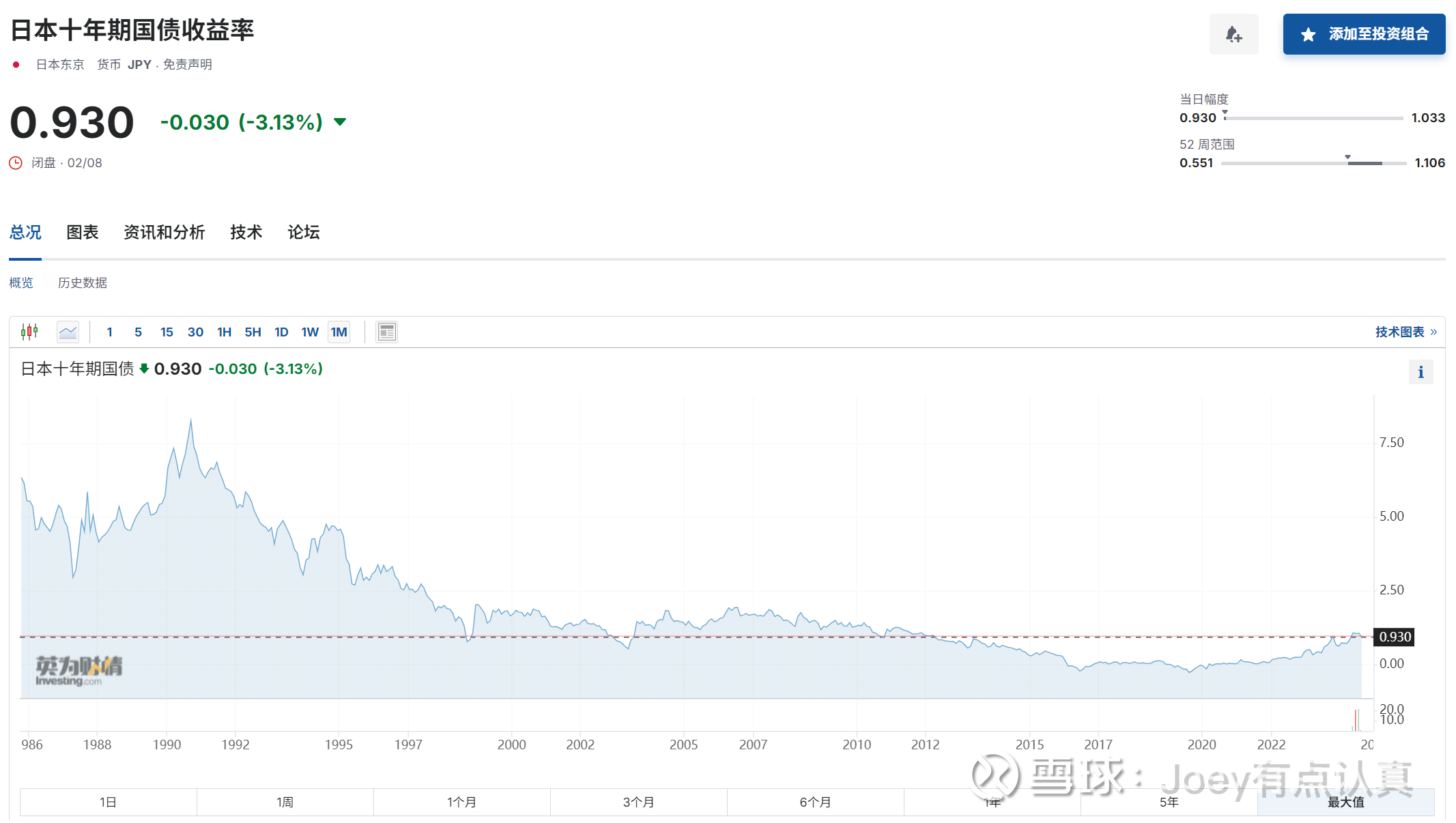

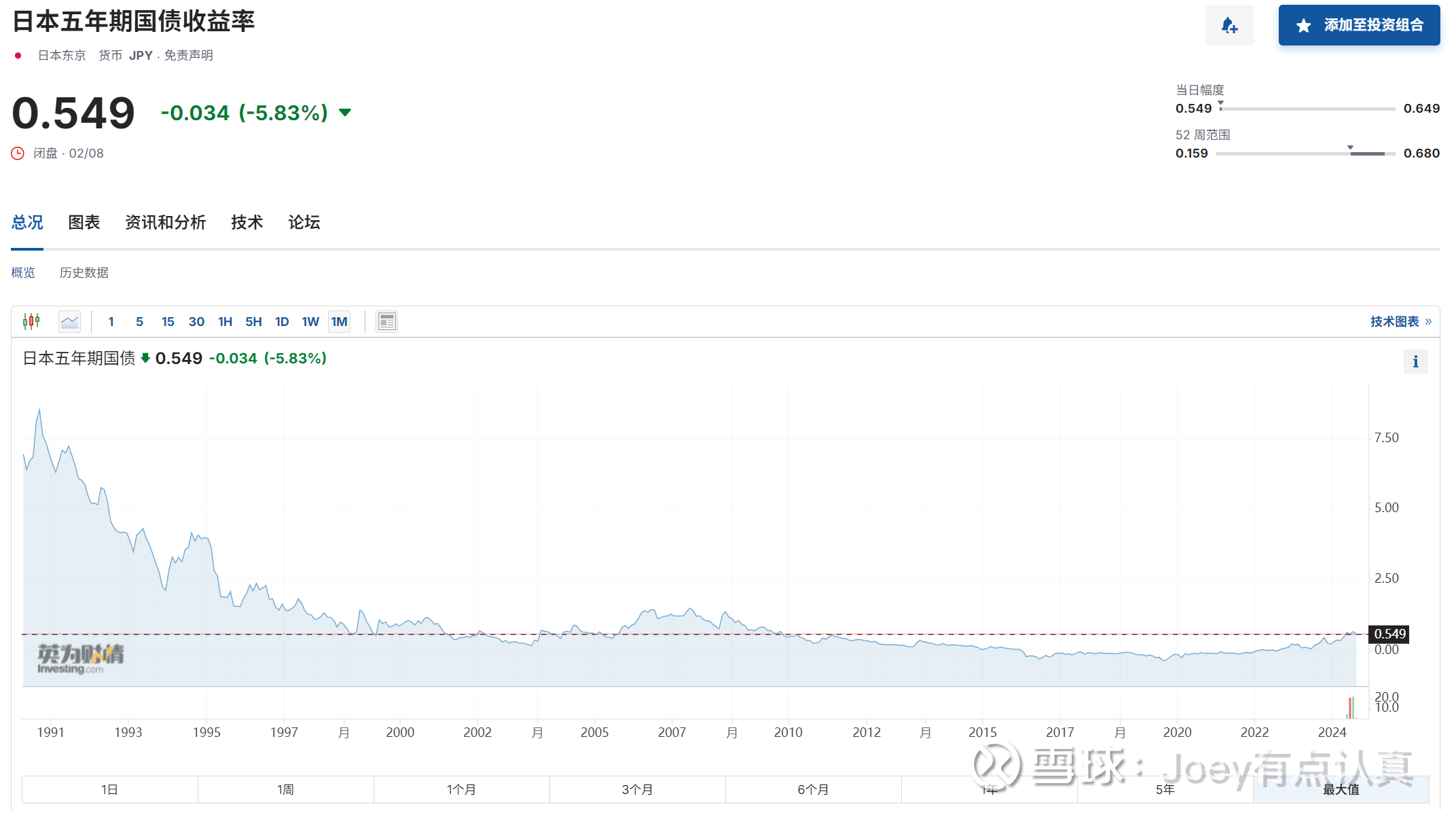

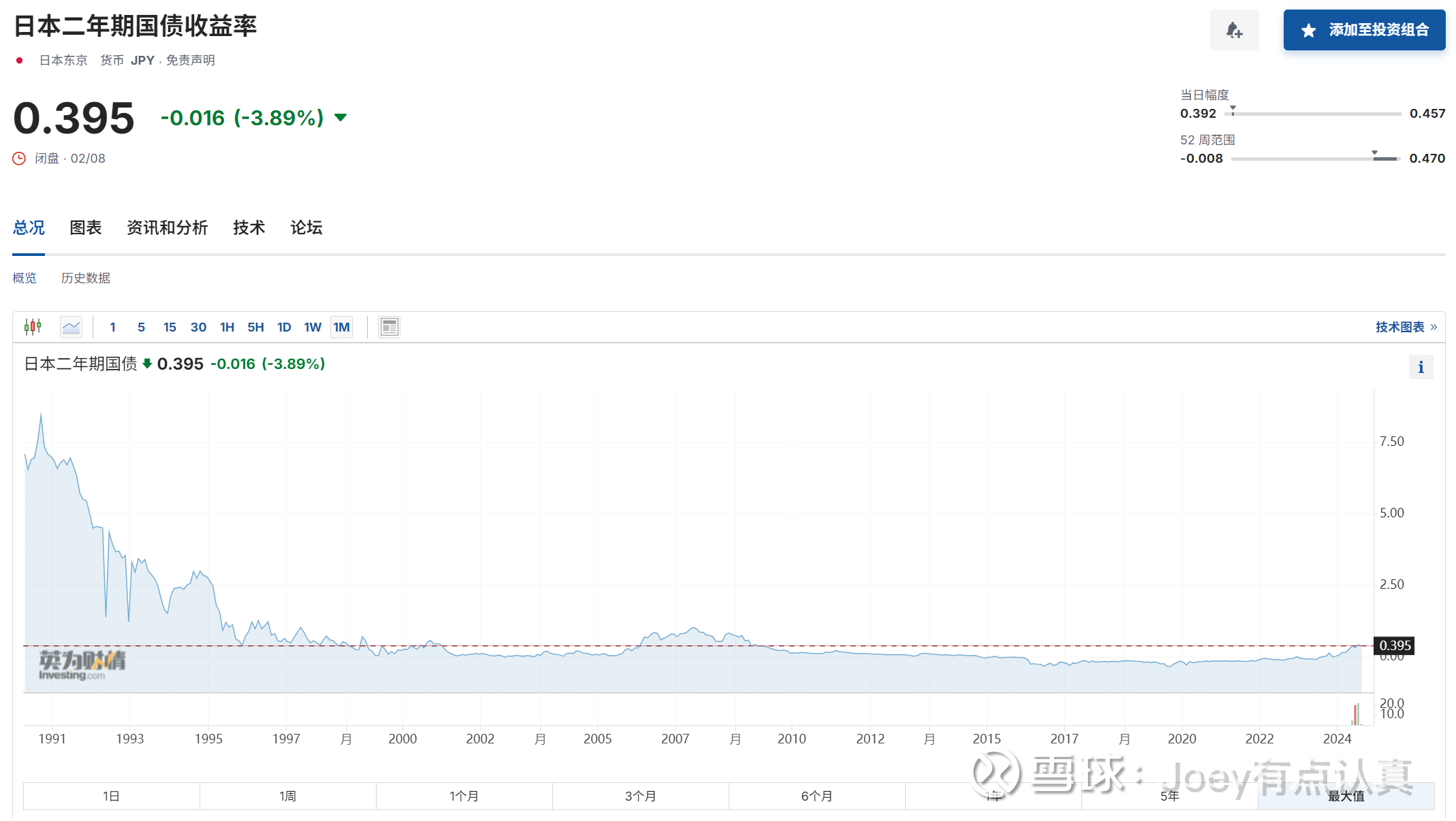

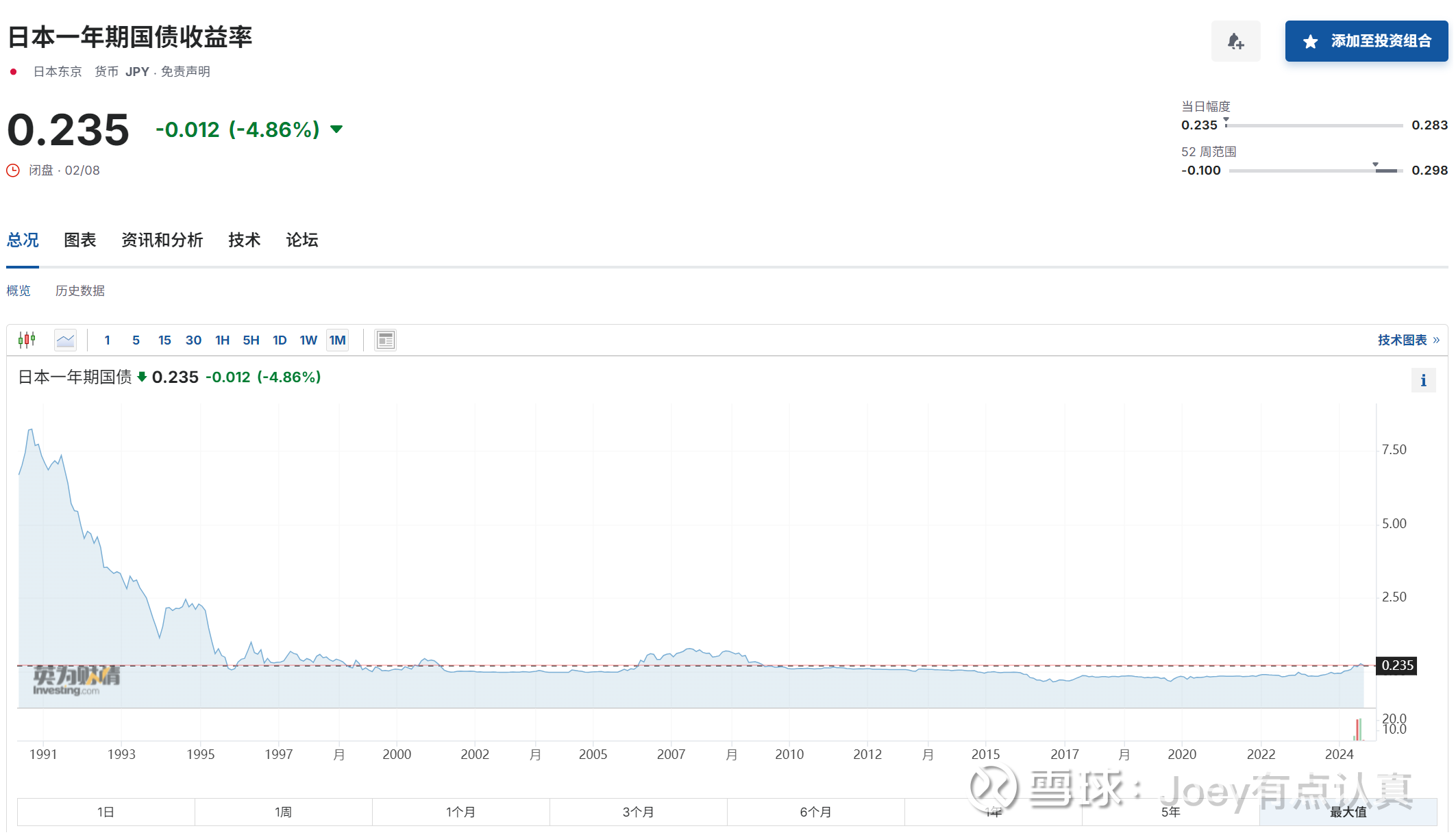

上述图表自上到下分别是日本的40、30、20、15、10、5、2、1年期国债利率的走势。最近国内大火的30和10债,可以找到参照物。

JP的30债利率在01~03年期间跌破过2%,因为在01年,JP央行开始了QE(于06年结束)。这一政策的初衷是通过增加银行的流动性来刺激经济,尤其是在长期的通缩环境下。JP央行通过大量购买政府债券来实现这一目标,从而增加了商业银行的账户余额,刺激放贷。

结束这一政策的原因主要是经济状况的改善。到了2006年,JP央行认为经济已经开始复苏,持续的流动性注入已不再必要。因此,央行逐渐减少了对商业银行的流动性支持,最终完全终止了量化宽松政策。此外,有观点认为,虽然量化宽松增加了银行的流动性,但并未能有效刺激银行贷款和经济广泛层面的活动,这也是结束政策的考虑因素之一。

JP的30债在2011年又跌破2%,这次直到24年4月份才恢复到2%。这是在首相安倍晋三的经济刺激计划“安倍经济学”框架下实施的。这一政策的主要目标是结束长期的通缩和实现2%的通货膨胀目标。与之前的量化宽松(QE)政策相比,QQE不仅增加了日本政府债券(JGB)的购买量和期限,还包括了对交易所交易基金(ETF)和日本房地产投资信托(J-REIT)的购买,以此来影响更广泛的资产价格并降低风险溢价。

安倍政府推动这一政策的一个关键原因:过去的量化宽松措施未能有效地摆脱长期通缩或实现稳定的通货膨胀率。此外,政府希望通过更积极的货币政策和财政政策协同作用,加速经济的复苏和增长。

——————————————————————————————————————-

补充知识:

1、当我们提到“日本利率为0”,这通常指的是日本央行(日本银行)设置的短期政策利率,这也被称为零利率政策(ZIRP),后续有负利率政策(NIRP)。这种政策最初于1999年实施,目的是刺激经济增长和克服持续的通缩压力。这种政策环境下,央行将非抵押夜间拆借利率(即超额准备金利率)维持在接近 0 或负值的水平。

2、收益率曲线控制(Yield Curve Control, YCC)是日本银行在2016年引入的一项政策,目的是通过控制长期利率来促进经济增长和打击通货紧缩。具体到10年期国债收益率,日本央行设定目标利率约为0%。这意味着日本央行通过买卖国债来调节市场利率,确保10年期国债收益率围绕0%波动。这种做法不仅旨在降低借贷成本,刺激投资和消费,也是为了帮助央行更有效地实现其2%的通货膨胀目标。YCC策略允许央行具有在必要时调整其资产购买规模的灵活性,以适应经济和市场的变化。

CN央行也在采用类似的政策???

———————————————————————————————————

当前沪深300的股息率是3.18%,市盈率是12.3,ROE是9.63%(24Q1)。10年期国债的利率是2.118%,风险溢价是1.07%。最新的GDP平减指数(累计同比)= -0.89%。

但是300指数可以直接对比10债么?

在通缩环境下,企业的营收可能会下降。因为消费者的购买力虽然理论上增加了,但实际消费意愿可能因经济不确定性而减少。这可能导致企业盈利能力(分子)下降,从而影响股价(分母)。这时候往往是营业收入和净利润双跌,假设分红率不变,如果股息率不变,那股价会同净利润的下跌百分比相同。

实际由于股价的边际效应更敏感,股价的下跌往往领先于各种指标的变化。这回导致股价的下跌速度比分红金额跌的快,股息率有可能被动提升。也就是“你盯着股息,别人盯着你本金”。此时,市场对股票的估值(PE)降低了。

在通缩环境下,尽管名义上的股息率可能因为股价下跌而上升,这并不反映了更好的投资回报。在评估股票投资时,应综合考虑经济环境对公司盈利能力和股价的影响,以及这些因素如何影响股息支付能力。在通缩背景下,尽管股息率可能上升,但这种上升可能掩盖了潜在的风险,如降低的盈利前景和可能的股价进一步下跌。

但是国债的优势在于,不管买入价如何,每年3元(票面100元)的利息是恒定的。不必像指数ETF一样,有股价和股息双跌的风险。

如果要避免此种情况,PPI和CPI起码要转正,通胀要上来,GDP平减指数也要扭正。否通缩带来的名义营收/利润(即使不变价格下实物量不变)的双杀,会导致股价、股息和估值的降低。在此之下,使得国债的名义不变利息 显得更有吸引力。

上图是GDP、二产和三产的GDP平减指数累计同比,以及PPI当月环比。

PPI在22年10月同比转负,考虑剔除疫情时紧缺的高基数效应,从23年10月开始,各项指标同比都先后转负,不容乐观。

—————————————————————————————————————

CN央行的目标之一是陡峭国债收益率(长期大于中近期),控制市场预期。当前30债的利率下降过快,央行两次警告市场:不可拥挤交易30债。央行已与几家主要金融机构签订了债券借入协议,可供出借的中长期国债有数千亿元,将采用无固定期限、信用方式借入国债,且将视债券市场运行情况,持续借入并卖出国债,来调控二级市场的利率。

但是货币归货币,无法逃脱基本面的现实引力。财政需要进一步发行国债,相应的国债利率采取公开招标的形式出售,除非央行亲自下场竞标(白手套),抬高国债利率。那不断新发的国债利率,会随着社会经济的实际回报率而变化(目前是下滑)。

央行已经连续两次打击国债市场(卖空国债),但随机一个月内又创出新高。这是由基本面引导,资金一拥而上所导致的。当下30债的利率是2.38%,还有下降空间么?是个问题

日本的历史可以参考,但不会简单复制。央行和财政部的官员、学者们已经对日本的历程做了多年的研究,CN会怎么做?采用QE还是MMT?

目前看来,财政上的态度比较消极,不愿意大规模发债刺激经济;央行MLF已经降低了0.2%,后续真的会卖空国债么?打一下市场的脸,的确是有可能,并且会很痛。

——但也有可能,每次回调都创造了买入的机会。

$沪深300(SH000300)$ $中证500(SH000905)$ $纳斯达克100指数(.NDX)$大牛证券app下载